MAXIMALE HYPOTHEK / BELEHNUNG

Im Extremfall können Liegenschaften bis zu 100 Prozent fremdfinanziert werden. Dies ist jedoch nur in Ausnahmefällen möglich. Nämlich nur dann, wenn neben der Liegenschaft weitere Vermögenswerte vorhanden sind. Und sinnvoll ist eine solche Finanzierung nur, wenn eine hohe Belehnung aus Risiko- und Steuersicht in Bezug auf die Gesamtvermögens- und Einkommenssituation Vorteile bringt. Die regulatorischen Vorgaben seitens der Aufsichtsbehörden haben sich in den letzten Jahren verschärft. Dies ist grundsätzlich zu begrüssen - kann gewisse «mündige» Hypothekarnehmer aber auch in der individuellen Planung ihrer Finanzen einschränken.

MAXIMALE HYPOTHEK - KURZ UND BÜNDIG

Bei den meisten Banken ist eine Hypothek bis zu 80% des Immobilienwertes möglich. Wenn Zusatzsicherheiten vorhanden sind, ist oftmals auch eine deutlich höhere Hypothek möglich. Bis zur Pensionierung muss die Hypothek innerhalb von 15 Jahren auf circa 65% des Immobilienwertes amortisiert werden. Wer eine maximal hohe Hypothek will, sollte verschiedene Kreditgeber anfragen. Die Berechnungsmodelle unterscheiden sich von Kreditgeber zu Kreditgeber stark.

NÖTIGES EIGENKAPITAL

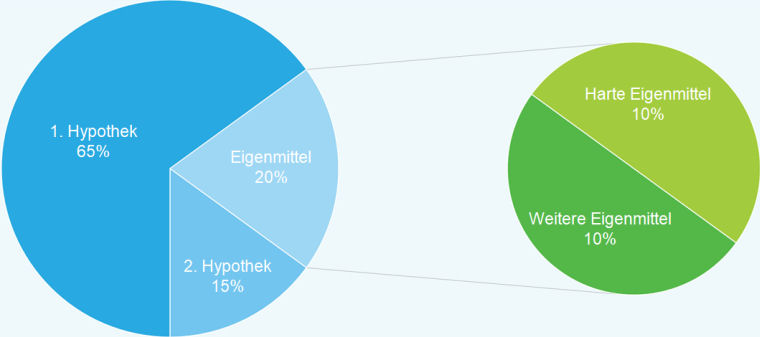

Bei einem Eigenheim gewähren Banken in der Regel eine Hypothek bis maximal 80 Prozent des Kaufpreises, beziehungsweise des durch die Bank definierten Verkehrswertes. Viele Banken teilen die Hypothekarschuld in eine sogenannte erste Hypothek und eine zweite Hypothek auf. Die zweite Hypothek ist für die Verschuldung vorgesehen, welche rund 65% des Verkehrswertes der Liegenschaft übersteigt. Bei der zweiten Hypothek ist das Risiko für die Bank höher, weil bei einer allfälligen Zwangsversteigerung immer zuerst die erste Hypothek bedient wird. Das ist der Grund, weshalb bei der zweiten Hypothek der Zinssatz höher ist als bei der ersten Hypothek. Die allermeisten Banken sind jedoch dazu übergegangen, auch bei hoher Belehnung nur noch einen Zinssatz für die gesamte Hypothek (Mischrechnung von 1. und 2. Hypothek) zu offerieren.

AUFTEILUNG 1. UND 2. HYPOTHEK SOWIE EIGENMITTEL

Mindestens 20 Prozent des Immobilienwertes müssen in der Regel als Eigenkapital zur Verfügung stehen. Als Eigenkapital gelten in erster Linie Kontoguthaben, Kapital aus dem Verkauf von Wertschriften, Schenkungen oder bereits gekauftes Bauland. Ebenfalls können Guthaben in der Säule 3a vorbezogen oder verpfändet werden. Auch Pensionskassenguthaben (zweite Säule) können unter Einhaltung gewisser gesetzlicher Rahmenbedingungen als Eigenkapital eingesetzt werden. Mindestens 10% des von der Bank definierten Immobilienwertes müssen in der Regel aus sogenanntem hartem Eigenkapital bestehen. Das heisst, nicht aus Kapital aus der zweiten Säule. Bei vielen Banken können auch sogenannte Eigenleistungen, also der professionelle Arbeitseinsatz des Liegenschaftskäufers - beispielsweise bei der Renovation der Immobilie - als Eigenkapital geltend gemacht werden.

NÖTIGES EINKOMMEN

Die Gesamtwohnkosten sollten nicht mehr als ein Drittel des Bruttoeinkommens betragen. Bei Ehepartnern können die Bruttoeinkommen zusammengezählt werden, wenn mittelfristig keine Reduktion des Arbeitspensums geplant ist. Bei der Tragbarkeitsrechnung wird nicht mit aktuellen Werten gerechnet, sondern mit dem langfristigen Durchschnitt. Die Wohnkosten setzen sich aus Hypothekarzinsen, Unterhalts- und Nebenkosten sowie Amortisationszahlungen zusammen.

| Nötiges Kapital | |

|---|---|

| Höhe 1. Hypothek | CHF 650'000 |

| Zins 1. Hypothek | 4.5% p.a. |

| Höhe 2. Hypothek | CHF 150'000 |

| Zins 2. Hypothek | 5.5% p.a. |

| Nötige Eigenmittel | CHF 200'000 |

| Kalkulatorische Wohnkosten | |

|---|---|

| Zinsen 1. Hypothek | CHF 29'250 |

| Zinsen 2. Hypothek | CHF 8'250 |

| Amortisation | CHF 10'000 |

| Unterhaltskosten | CHF 6'500 |

| Nebenkosten | CHF 3'500 |

| Total Wohnkosten | CHF 57'500 |

BEISPIELRECHNUNG

Im folgenden Berechnungsbeispiel wird ersichtlich, wie viel Einkommen für den Kauf einer Immobilie nötig ist. Das Beispiel berechnet den Kauf einer Immobilie im Wert von 1 Million Franken mit 200'000 Franken Eigenkapital. Es wird davon ausgegangen, dass der Immobilienkäufer 45 Jahre alt ist. Die zweite Hypothek muss somit während 15 Jahren amortisiert werden.

MAXIMALE HYPOTHEK IST SELTEN TRAGBAR

Bei der Beispielrechnung ist für den Liegenschaftskauf ein Eigenkapital von 200'000 Franken und ein Einkommen von 172'500 Franken (drei Mal die kalkulatorischen Wohnkosten) nötig. Hypothekargeber rechnen nicht mit den aktuellen oder effektiven Zinsen, sondern mit den sogenannten kalkulatorischen Zinsen. Auch bei den Unterhalts und Nebenkosten rechnen sie mit langfristigen Erfahrungswerten. Nicht bei allen Banken kommen die genau gleichen Parameter zur Anwendung. Es kann deshalb je nach Kreditinstitut Unterschiede bei der Tragbarkeitsrechnung geben. Das Beispiel zeigt auf, dass ein Immobilienkauf entweder ein hohes Einkommen oder hohe Eigenmittel voraussetzt. Es ist in den letzten zwanzig Jahren immer schwieriger geworden – gerade für jüngere Familien – ein Eigenheim zu kaufen.

HOHE HYPOTHEK IM ALTER KAUM MÖGLICH

Nach der Pensionierung ist es deutlich schwieriger, eine hohe Hypothek zu erhalten. Einerseits sind regulatorisch höhere Eigenmittel vorgeschrieben, andererseits sind die Renten in aller Regel tiefer als das Arbeitseinkommen. Wer bei der Pensionierung einen Kapitalbezug aus der zweiten Säule tätigte, fährt in Bezug auf die Tragbarkeit bei vielen Banken schlechter als mit der Rente. Vorhandenes Vermögen wird oft nur mit einem geringen (fiktiven) Umwandlungssatz in die Tragbarkeit eingerechnet. Wer im Alter eine Immobile kaufen will, braucht in der Praxis somit viel Eigenkapital.

TIPP ZUM THEMA MAXIMALE HYPOTHEK

Wer eine Immobilie kaufen möchte und die Finanzierung knapp ist, ist gut beraten, bei verschiedenen Kreditgebern «anzuklopfen». Jeder Kreditgeber rechnet unterschiedlich. So kommt bei der Berechnung der Tragbarkeit teilweise das Bruttoeinkommen und teilweise das Nettoeinkommen zu Anwendung. Boni werden unterschiedlich in die Tragbarkeit eingerechnet. Gewisse Anbieter rechnen mit 33%, andere mit 35% maximaler Tragbarkeit. Es gibt unzählige Unterschiede bei den Berechnungsmethoden, sodass es gut sein kann, dass ein Kreditgeber «abwinkt», während ein anderer die Finanzierung problemlos bewilligt. Das Thema ist vor allem beim Kauf einer Immobilie wichtig. Bei der Verlängerung einer Hypothek besteht meist Spielraum, weil die Immobilienpreise in den letzten Jahren stark angestiegen sind. Wer beim Kauf zu stark «ans Limit» geht, sollte seine Finanzen und weiteren Ausgaben im Griff haben und entsprechend planen. Fallen plötzlich die Immobilienpreise, kann es ansonsten fünf oder zehn Jahre nach dem Immobilienkauf oder nach Fälligkeit der Hypothek zu Problemen kommen. Eine Hypothek zu verlängern, die eigentlich kein Finanzinstitut will, ist keine angenehme Herausforderung für einen Immobilienbesitzer.

WEITERE INFORMATIONEN ZUM THEMA MAXIMALE HYPOTHEK

HYPOTHEKE.CH BETEILIGT SIE AM ERFOLG

Wir haben die gesamte Hypothekenvergabe digitalisiert und arbeiten deutlich effizienter als andere Hypothekenvermittler. Von vielen Kreditgebern erhalten wir bei einer Hypothekenvermittlung eine Provision, an der wir Sie in Form eines Cashbacks beteiligen. So profitieren Sie doppelt: Beste Hypothekenzinsen und ein Cashback nach dem Abschluss der Hypothek. Mehr erfahren...