1. UND 2. HYPOTHEK

Die Begriffe 1. Hypothek und 2. Hypothek werden bei Immobilienfinanzierungen oft verwendet. Die Bezeichnungen haben in den letzten Jahren in der Praxis jedoch an Bedeutung verloren, da immer mehr Kreditgeber gegenüber dem Kunden mit einer einzigen Hypothek kalkulieren und nur «im Hintergrund» mit zwei Hypotheken rechnen.

DEFINTION ERSTE UND ZWEITE HYPOTHEK

Bis zu einer Belehnung von 65% belehnen Kreditinstitute Immobilien mit einer sogenannten ersten Hypothek. Die erste Hypothek ist für Kreditgeber sehr sicher, weil selbst bei einem Immobiliencrash von beispielsweise 25% immer noch eine Bewertungsreserve besteht und die Hypothek «abgesichert» ist. Von der zweiten Hypothek spricht man bei Hypotheken, welche die Schwelle von 65% Belehnung überschreiten. Bei der zweiten Hypothek ist das Risiko eines Verlusts für den Kreditgeber grösser. Das ist der Grund, weshalb die zweite Hypothek innerhalb einer gewissen Frist amortisiert werden muss.

IMMOBILIE OHNE HYPOTHEK NUR FÜR WENIGE MÖGLICH

Nur wenige können eine Immobilie kaufen, ohne dass sie dazu Fremdkapital aufnehmen müssen. Bei einem Immobilienkauf setzt sich die Gesamtsumme des Kaufbetrags deshalb meist aus Eigenmitteln und einer Hypothek zusammen. Die Eigenmittel müssen in aller Regel mindestens 20 Prozent des Kaufpreises betragen. Bei einem Immobilienpreis von 1 Million Franken sind also 200'000 Franken Eigenkapital nötig. Mindestens 10 Prozent des Kaufpreises müssen sogenanntes hartes Eigenkapital darstellen. Hartes Eigenkapital sind alle eigenen Mittel, ausser solche aus der zweiten Säule (Pensionskasse). Auch Kapital, das durch eine Verpfändung der Pensionskasse geltend gemacht wird, gilt nicht als hartes Eigenkapital. Meist werden bei selbstbewohnten Immobilien maximal 80% des Immobilienwertes belehnt. Ein Berechnungsbeispiel bezüglich Eigenmittel und Tragbarkeit finden Sie hier: Maximale Belehnung Hypothek

MAXIMALE HYPOTHEK KANN STARK VARIIEREN

Je nach Kreditgeber kann sehr unterschiedlich sein, wie viel Hypothek maximal möglich ist. Das hängt einerseits damit zusammen, dass die Berechnungsmethoden unterschiedlich sind. Es gibt beispielsweise Hypothekargeber, die in vielen Fällen den Kaufpreis als Belehnungsbasis akzeptieren. Andere verwenden ausnahmslos den oftmals deutlich tieferen Schätzwert. Andererseits gehen Kreditgeber auch ganz anders vor bei der Bestimmung des Immobilienwertes. Dieser ist die Basis für die Berechnung der maximalen Hypothek. In der Praxis ist es deshalb gut möglich, dass eine Bank eine Hypothek von 600'000 Franken gewährt, während bei einem anderen Kreditgeber ein Hypothekarvolumen bis zu 800'000 Franken möglich ist. Nicht immer, aber sehr oft gewähren Bank höhere Hypotheken als Pensionskassen oder Versicherungsgesellschaften. Mehr dazu hier: Wie hoch ist die maximale Hypothek?

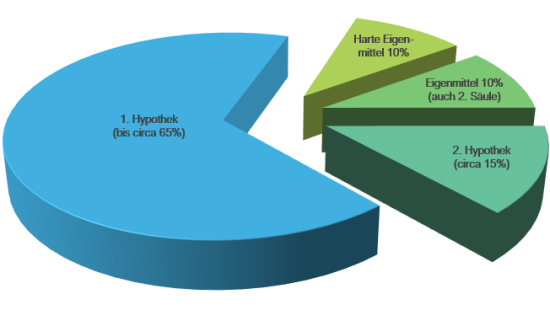

1. UND 2. HYPOTHEK GRAFISCH DARGESTELLT

Bei der untenstehenden Grafik wird ersichtlich, wie hoch die Hypothek maximal sein kann. Kreditgeber belehnen eine Immobilie maximal zu 80% (ohne Zusatzsicherheiten). Mindestens zehn Prozent des Kaufpreises, beziehungsweise Schätzwertes müssen aus sogenannten harten Eigenmitteln bezahlt werden. Weitere zehn Prozent dürfen aus der zweiten Säule stammen (Vorbezug oder Verpfändung der Pensionskasse).

ERSTE HYPOTHEK

Banken sprechen eine 1. Hypothek bis zu einem Betrag, der zwei Drittel des vom Kreditgeber geschätzten Immobilienwertes nicht übersteigt. Bei einzelnen Kreditgebern gilt auch eine Grenze von 60%. Die 1. Hypothek wird von Kreditgebern üblicherweise langfristig gesprochen. Bei entsprechender Tragbarkeit kann die 1. Hypothek auch nach der Pensionierung bestehen bleiben und muss nicht amortisiert werden.

ZWEITE HYPOTHEK

Die 2. Hypothek dient zur Finanzierung von Beträgen, welche die 1. Hypothek übersteigen. Die 2. Hypothek muss meist während einer gewissen Zeit amortisiert werden. In aller Regel während 15 Jahren oder bis zur Pensionierung. Die 2. Hypothek bedeutet für den Kreditgeber ein etwas grösseres Verlustrisiko, weil bei einer Zwangsverwertung zuerst die 1. Hypothek getilgt wird. Dies ist auch der Grund, weshalb der Zinssatz bei der 2. Hypothek höher ist als bei der ersten Hypothek.

HÖHE DES ZINSSATZES

Bei Standardfinanzierungen (tiefe Belehnung, tiefe Gesamtwohnkosten im Vergleich zum Einkommen und einer Standardimmobilie) ist für Kreditnehmer meist der Zinssatz der Hypothek entscheidend. Eine Finanzierung ist bei den allermeisten Anbietern möglich. Vielfach kommen auch Versicherungen, Pensionskassen und andere institutionelle Anleger für die Finanzierung infrage. Je nach Standort der Immobilie und Finanzierungstruktur variieren die Zinssätze von Anbieter zu Anbieter stark. Bei knappen Finanzierungen oder speziellen Finanzierungswünschen ist der Zinssatz aber nicht immer das wichtigste Kriterium. Mehr dazu, wie Sie zu einem guten Zinssatz kommen, erfahren Sie hier: Hypothek gut verhandeln

EIGENKAPITAL

Die meist rund 20 Prozent Eigenkapital können aus verschiedenen Quellen stammen. Meist handelt es sich dabei um folgende:

- Flüssige Mittel des Immobilienkäufers

- Wertschriften

- Säule 3a

- Erbvorbezüge

- Schenkungen

- Private Darlehen (z.B. Familienintern)

- Pensionskasse (maximal 10% des Verkehrswertes)

- Eigenleistungen des Immobilienkäufers

- Bauland

- Verkauf einer anderen Immobilie

Nicht die gesamten Eigenmittel dürfen aus der zweiten Säule (WEF-Bezug oder Verpfändung) stammen. Mindestens 10 Prozent der Eigenmittel müssen harte Eigenmittel darstellen.

HYPOTHEKE.CH BETEILIGT SIE AM ERFOLG

Wir haben die gesamte Hypothekenvergabe digitalisiert und arbeiten deutlich effizienter als andere Hypothekenvermittler. Von vielen Kreditgebern erhalten wir bei einer Hypothekenvermittlung eine Provision, an der wir Sie in Form eines Cashbacks beteiligen. So profitieren Sie doppelt: Beste Hypothekenzinsen und ein Cashback nach dem Abschluss der Hypothek. Mehr erfahren...